投资丨读懂名庄酒这场博弈

法国期酒交易紧扣着名庄酒买卖,2009及2010年份两个超级好年的价格哄抬后失调,2011年份及2012年份市场相继触礁,恶劣的天气使得2013年份举步维艰。目前,国内有不少买家热衷炒卖法国名庄酒,但名庄酒买卖的情况还处于一个较混乱的时期,我们不妨从历史悠久的中盘商制度(négociant)开始,再逐步摸清目前亚洲地区名庄酒的买卖状况。

文 Ricky Lee 编 Miya GU 设计 G,G

何谓名庄酒?

名庄酒买卖的诞生,是基于法国波尔多葡萄酒的中盘商(Négociant)制度,该制度最初是由法国皇室所设计,为当时的法国皇室贵族提供谋生的工具,同时也保障了葡萄农的利益。

最初的中盘商便是贵族,他们以较低的价钱提前购买酒农来年一定比例的收成,酒农利用这些资金运营酒庄,来年按照约定比例向贵族缴交相关数量的葡萄酒。在此制度下,酒民得到运营所需的现金流,风险转嫁到中盘商上。酒庄会和中盘商敲定一定配额(Allocation),即无论每一年市场供求关系如何,中盘商都必须一次性购入该配额数量的葡萄酒。这个制度后来逐渐演变成期酒买卖,名庄酒的概念诞生,它们也成为了世界范围内流通的投资工具。

名庄酒买卖环环相扣,中盘商往往只涉及第一手买卖,葡萄酒通常会经过好几手的转让才到达中国的买家手上。另外,每个卖家各有自己放盘的原因,不同货源会出现较大的价格落差,即使买家从卖家A手上低价购入一批顶级名庄酒,并不意味着日后能以同样低价从其他卖家手上买盘。

货源的多样化直接造成了采购价的差额常年处于不稳定的状态。名庄酒从世界各地流通到内地常常是经过香港和澳门中转入关—走私入关或者偷改清关货单,前者俗称为“水货”,而后者把名庄酒混在低价酒中进关并不是常见的方法。为了节省成本,大部分都是采用水货进关的方法,因此内地买家往往会直接关注葡萄酒的采购价。

除了货源、进货渠道外,参差不齐的买家的素质也是造成国内名庄酒买卖市场混乱的重要原因,现在社会信息发达,买家可以通过互联网与世界各地的卖家联系,而买家对整个葡萄酒市场的认知程度会影响他如何选择供货商。另外舆论带动的社会潮流也会影响买家选择名庄酒的方向,以上种种造成名庄酒供求的差距进一步拉大。此外一个新的趋势,虽然只在最近几年内才出现,不过足以引起业内人士注意,就是某些财雄势厚的酒庄希望跳过中盘商和其他第三方机构,直接在国内寻找买家。

除此之外,还有各种细小因素决定了买卖双方最后能否完成交易:例如物流运输的条件和途径、过数的户口、发票开具等。以一箱葡萄酒为例,假设在2012年购买一箱2001年的葡萄酒,十年前2001年份的期酒价格为100欧元/箱,那么到了2012年,酒庄开价则为100欧元+10年间利息总和+国际市场浮动。如果该款酒的市道一直上扬,那么酒庄开价更加高。因为仓租和税收较低,大部分客户在购买期酒后将其存放在英国的仓库,到买家最后提货时,货主往往已易手数次。而现货买卖渠道参差不齐,从酒庄和酒商上入手新货时选择合适的渠道是难题。

同时,供货商信誉在名庄酒交易中极为重要。我曾经认识一位朋友,通过收取客人的预定金,四两拨千斤地进行操作,一年实现2亿元葡萄酒交易。这样的成绩除了证明个人能力外,更为重要的是这位朋友长久以来与客户建立良好的信誉。违约不仅是损失一次交易的金钱,更重要的是个人信用度受损。

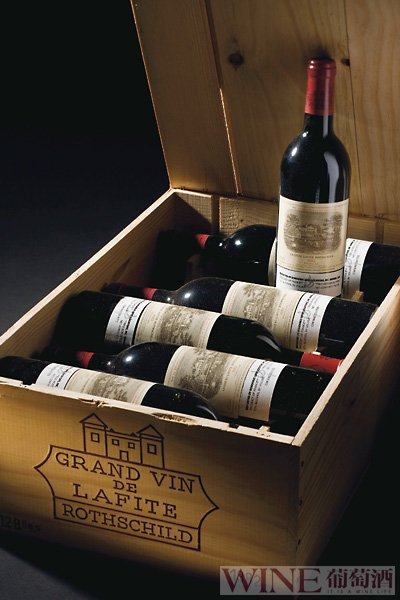

保守估计目前香港葡萄酒现货价值超过100亿元,相当于185个货柜的古堡(Château Lafite Rothschild)。虽说香港逐渐成为亚洲葡萄酒交易中心,印度、拉美等地也纷纷兴起葡萄酒买卖,但考虑到运输成本与时间成本,香港本地储存的现货多为有升值潜力的葡萄酒:以上世纪90年代的名庄酒为主,这一批葡萄酒已进入适饮年份,市场进入消耗期,因此价格下调的空间也较小。著名酒评人对名庄酒的评分也会对价格直接造成影响,目前来讲,值得关注的有被美国酒评家罗伯特·帕克(Robert Packer)评分在90分以上的90年代名庄酒,例如,在五大一级名庄中,有木桐酒庄(Château Mouton Rothschild)的1995、1998、1999年;拉菲的1998、1999年;拉图庄的1994、1995、1998年;侯伯王(Château Haut-Brion)、玛歌(Margaux)04年前的一两个年份。若然是“超二级庄 ”(Super 2),不妨考虑每个入手一箱。

读懂这场金钱游戏

名庄酒的年份、运输成本、储蓄成本及市场需求等影响,从运输成本考虑,由海外通过空运到香港,若600瓶以上运费不超过50元港币/瓶,如果只运一瓶运费则可高达1500元港币/瓶。船运虽然成本低,但货物到达目的地平均需时两个月,资金回流慢,如果从银行贷款买货的话还要付出高额利息,得不偿失。当卖方接到客户的需求,才会从拥有现货的供货商上买入,尽管卖方出让了部分利润给供货商,但能减少卖方的资金压力。

从储存成本考虑,由于无法精准掌握客户需求的时间,再顶级的葡萄酒也会存在积压的风险。因此香港的供货商一般会长期储存的现货为具有稳定的升值空间,价格抗跌能力强的现货,如力士金(Ch. Lascombes)、宝玛(Ch.Palmer)、碧尚男爵(Ch. Pichon-Longueville-Baron)、女爵(Ch. Pichon-Longueville-Comtesse-de-Lalande)。这几家酒庄的副牌酒款在国内有固定的客户群追捧,流通快,购买这类型酒款就似股票买交易一样,入手后静待市场发展,市道上扬便搭乘“顺风车”发售,赚取比现买现卖更高的利润。

而目前因银行利息低,很多人通过银行借贷买卖期酒;此外部分人利用自己正在运营的实业融资,把资金投入葡萄酒市场中,利息调高会增加名庄酒买卖的成本。再加上中国经济大气候影响下,国内市场葡萄酒消费力变弱。虽然目前中国中产阶级正在壮大,但始终远未达到发达国家的社会水平。早在2010年我和几个行家预计美国在2014年会提高贷款利息,一方面,银行收缩银根,去杠杆化,环球市场中葡萄酒产品积压;另一方面,2013年的期酒分数不高,价格偏低,有实力的酒商会如常购买期酒的配额,实力稍弱的酒商就会急于套现而保住公司的配额。而因为2013年的期酒价格偏低,因此酒商会有多余的资金放在现货市场,并会精选适合的货品才出手。

期酒买卖总归有风险,在国际市场上,有实力的酒商不急于出售期酒,而是等待合适的时间才把货品卖出去,这与国人买卖期酒“只争朝夕”的心态不一样。国内期酒买卖市场还未成熟,因此要在国内通过买卖期酒来套现比较困难。但由于买家通过银行借贷炒卖期酒,因此需要套现来还清款项。国际上虽然也会有人贷款炒卖期酒,但是为数不多。

此外,中国人的葡萄酒投资者与外国人有很多差别,不少中国投资者只作买卖而自身不会消耗这些葡萄酒,而外国投资者自身对这些名庄酒有需求而半买半卖,因此市场上还会看到一些按 10瓶、8瓶一箱的名庄酒流出市场。

表面上在香港流通的葡萄酒价格比伦敦价格要高,但我建议买家在香港找供货商现货现卖而不赞成在伦敦等地入货。例如,在伦敦,一箱2007年获得罗伯特·帕克评分90的佳得美(Ch.Cantemerle)售价为215英镑,折算为人民币大约是2150元;而在香港,售价为2350元人民币一箱。看上去伦敦价钱要比香港低,但是从伦敦把葡萄酒运到香港,空运费用大概为380元人民币一箱,海运成本大概为120元一箱,加上运费成本后,在伦敦购买的这一箱酒的成本就升为2270-2530元不等。葡萄酒走空运的话大概1周到货,而海运的话大概2个月到货,在这个周期间公司要交付银行利息,以1.5%月利息来计算的话,空运要额外添加7.5元成本而海运就必须额外添加64.5元的成本。这样算起来,香港的售价就明显低于伦敦的售价了。

当然,以上例子只用于散货买卖。有个别实力强而低调的行家,每月会从英法等地通过海运运输一个货柜(900箱葡萄酒)到香港。如果用恒温柜运输的话,运输成本平均为每瓶酒1.1元人民币。这类型买家用2000万资金投入到这种运作中,每两个月有8%的利润,整年的利润率可达到48%-55%。只需一年就能把本金赚回。由这个案例可以看出,追求利润最大化往往需要投入大量本金作为支撑,把钱变货很容易,但是用货变钱就很难了。

综上所述,除了购买部分有升值潜力的货品用于投资外,目前我建议供货商用现买现卖的方式销售其他利润空间较低的流通货,因为其面向的是终端消费者,而不是行家之间互相拆货。此外,若要满足一些小众高端客户的特殊要求,不妨通过美国的VINFOLIO购买小众货品,VINFOLIO的特点之一是定期会有遗产货(继承人承继了葡萄酒遗产后变卖以套现)、餐厅破产货(餐厅破产后变卖葡萄酒资产以偿还债务)。供货商可在香港开设户口,在美国购货后暂存在美国仓库,有条件下每月把这些葡萄酒从美国逐步运回香港,更灵活地满足这些小众高端客户的需求。

如需了解更多,欢迎订阅《葡萄酒》杂志。

品味生活有品位

Taste Wine Taste Life

官方网站:www.winemagz.com

官方微博:weibo.com/winemag

订阅热线:020-3759 4395

邮发订阅:邮发代号 46-187

全国邮局均可订阅

上一篇:投资丨老酒投资

下一篇:投资丨投资82拉菲,不过南柯一梦